経験豊富な投資家は、市場が連邦準備制度理事会の次の緩和ラウンドを過小評価しているため、昨年の20年間の高値からドルが下落していると見ています。 )。

ブルームバーグの最新の週次調査 – MLIV パルス – によると、331 人の回答者の約 87% が、FRB が金利を 3% 以下に引き下げると予想しています。 回答者の 40% によると、これが緩和サイクルであり、今年開始する予定です。 これは、2 年間で約 3.05% の主要金利を要求する市場評価戦略とは対照的です。

同様に、洗練された投資家は米ドルに対して否定的な見方をしています。 多くの人は、利回り曲線が過大評価されているためにドルが下落していると考えています。

多くの人が同意するドルの不利益の2番目の理由は、銀行のストレスが主に米国に限定されることです。 これは、FRB が世界の中央銀行よりも緩和的でなければならないことを意味します。

一見奇妙に思えるかもしれませんが、過去に前例がありました。 FRB は過去に大幅な利下げを行ってきましたが、他の中央銀行はそれに追随していません。 2000 年代初頭のテクノロジー ブームとリーマン ブラザーズが倒産した年には、米国の金融政策は世界のそれとは根本的に異なっていました。

リーマン ブラザーズ破綻の間、FRB は 2007 年 8 月から 2008 年 4 月の間に 325 ベーシス ポイント引き下げました。一方、欧州中央銀行は 2008 年 7 月に金利を 25 ベーシス ポイント引き上げました。この期間中、米ドルは非常に低くなっています。

しかし、ドルに対する悲観論は米国から来ているわけではありません。 多くの投資家グループは、円高または元高がドル安の主な原因になると考えています。

何のために?

まず、上田和夫新日本銀行総裁は、非常に緩い政策を維持するために最善を尽くしたため、円安が進みました。 したがって、上田氏は、国内の金利市場への圧力を最小限に抑えながら、イールドカーブの制御を終了する好機を手にしています。

上田氏がそう選択すれば、急激な円高を招きかねない。 日銀による小さな政策変更でさえ、ドルに大きな影響を与える可能性があることを示す多くの証拠があります。

それでもなお、シティグループの経済指標(シティ・グローバル・エコノミック・サプライズ・インデックス)は2006年以来の最高水準にほぼ達した。しかし、元は2023年以降、貿易加重バスケットに対して約1%しか上昇していない。元は上昇するだろうが、反応しないかもしれない朗報に。 投資家が中国貿易の回復に慣れるには時間が必要なようです。

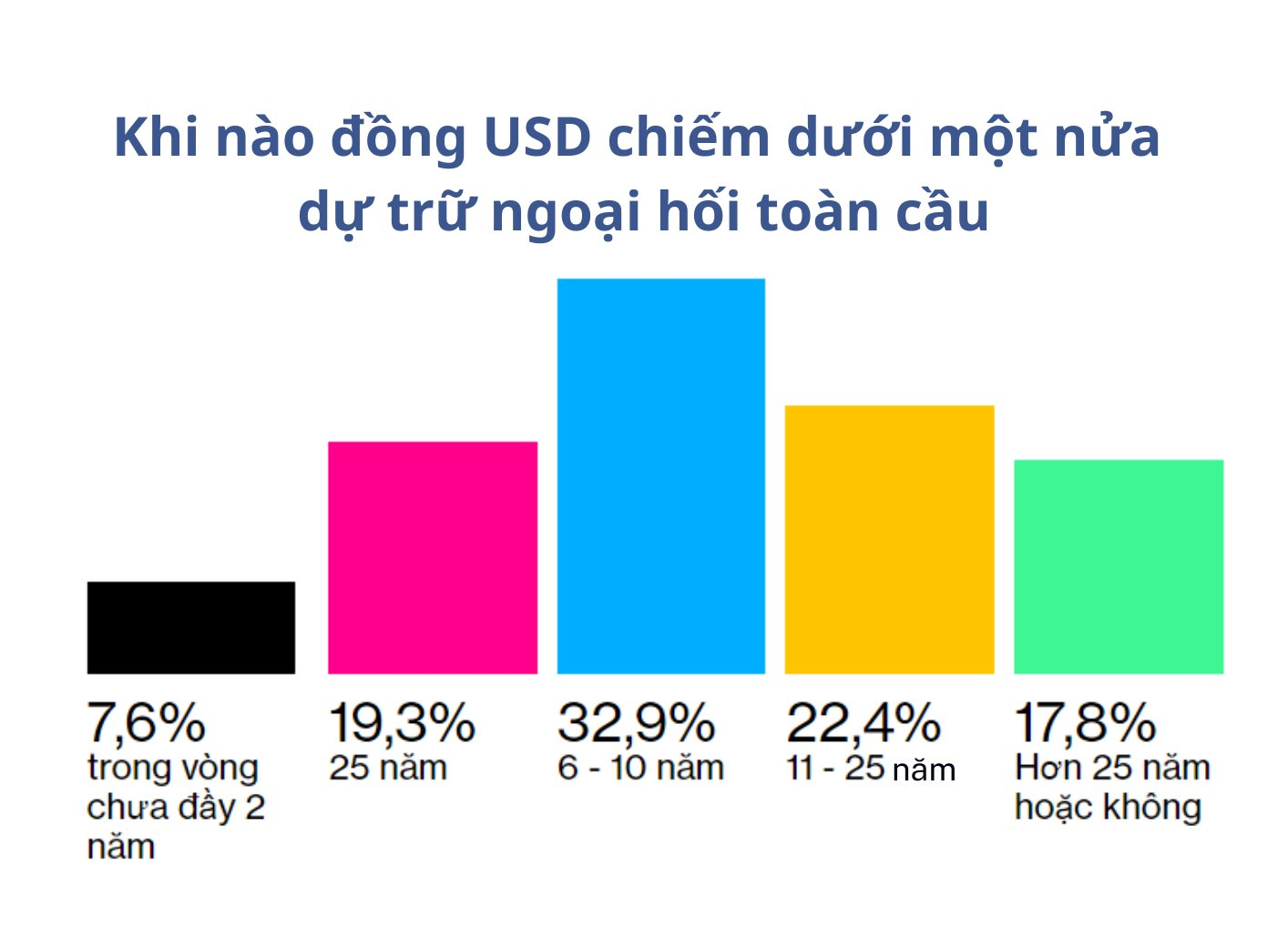

米ドルから引き離すリスクは、投資家が真剣に考えていることです。 回答者の大半は、10 年間でドルが世界の準備金の半分以下になったと考えています。

一方で、個人投資家を中心に米ドルに投資する人はいまだに存在します。 米ドル愛好家の大半は、FRB の金利実績は過小評価されていると考えています。

米国の債務不履行のリスクについて言及した人はほとんどいなかったことに注意してください。 しかし、今日の米国の政治環境が非常に困難であり、リスクが依然として過去と同じくらい高いことを否定できる人はほとんどいません。

2011 年に達した債務上限は、深刻なリスクに対する市場の反応を測る最も明確な例です。 当時、利回りは大幅に低下しましたが、ドルは上昇しました。

ブルームバーグによると

「ビールの第一人者になりたい。テレビ中毒者。完全なインターネット忍者。受賞歴のある主催者。誇り高い起業家。」