弱い銀行でも魅力的

特別に精査された銀行の強制的な移転は、脆弱な銀行を魅力的にする多くのインセンティブを参加銀行にもたらすはずです。

不良債権の決済に関連する信用機関のシステムを再構築するプロジェクトは、近年、国家銀行によって提案されています。 しかし、これまでのところ、銀行システムにおける不良債権処理は良い結果をもたらしたものの、脆弱な信用機関のリストラは計画通りには完了していません。

国営銀行が、外国人投資家が脆弱な銀行の株式を 100% 所有できるようにするなど、多くのオープンなメカニズムを備えた脆弱な銀行のリストラに参加することを提唱した時期がありました。 100% 外資系銀行の設立に対するライセンス付与の制限… しかし、実際には、外国人投資家はまだ参加にあまり関心がありません。

OceanBank (SBV は 2015 年 4 月に 0 ドンで購入) と同様に、この銀行は 2017 年に外国のパートナーと協力してリストラを完了したと発表しました。 ただし、2021年末現在、海外パートナーへの譲渡は完了していません。

同様に、CBBank (SBV は 2015 年 2 月に 0 ドンで購入) は、2019 年に J トラスト グループ (日本) がベトナムの金融市場に参加するために買収する意向を表明しました。 しかし、過去 3 年間、この協定は新しい情報を受け取っていません。

|

HDBank は、脆弱な銀行からの強制的な送金を受け取る計画を導入した最新の銀行です。 写真:チー・ハン。

|

退屈から魅力へ

脆弱な銀行グループのリストラは一段落したように見えたが、今年の下半期に突然、これらの銀行は外国人投資家にとってではなく、国内の商業銀行自身にとって魅力的なものになった。

最近、HDBank は、特別管理銀行の強制的譲渡による信用機関の再編を目的とした SBV プログラムへの参加について、株主の意見を求める文書を発行しました。

対象銀行はまだ発表されていませんが、HDBankは最大額を寄付する計画を立ち上げました 9兆ドン 100%出資の親銀行となるために当行に入社。 さらに、これは資本拠出の初期額にすぎず、HDBank は、州銀行によって承認された強制移転計画のロードマップに従って、拠出された資本の額を増やすことができると述べました。

実際、弱体銀行から強制送金を受ける計画を発表した国立銀行は HDBank が初めてではない。 以前、Vietcombank と MBBank も同様の計画を株主に提出しました。

ハノイの大手合資商業銀行のマネージングディレクターも、今年初めの年次株主総会で、脆弱な銀行から強制送金を受ける計画を確認した.

OceanBank は、それに対処する計画を立てている 2 つの脆弱な銀行のうちの 1 つです。 写真:クアンタン。

|

これまでのところ、少なくとも 4 つの商業銀行が脆弱な銀行からの強制送金を希望していることを表明しており、これはこのグループの 4 つの銀行に相当し、そのうち 3 つの銀行は 0 VND の償還が必要です (OceanBank; CBBank)。 ; GPBank) と東亜銀行。

2021 年の社会経済開発計画の実施結果の追加評価に関する報告。 5月に発表された政府の2022年社会経済開発計画の実施状況は、管理機関が、引き継ぐ必要がある3つの銀行を管理するための多くのソリューションを積極的に実施していることも示しています.CBBank、OceanBank、 GPバンク) と 東亜銀行.

これまでのところ、政府は、CBBank と OceanBank の 2 つの銀行との取引計画を含む、新しいガイドラインに従ってリストラ計画を見直し、完了しました。

特に最近、ベトコムバンクとMBバンクは株主に提出し、弱い銀行から強制送金を受ける計画を承認しました。

目的は「部屋」クレジット?

金融機関の再編への参加計画では、Vietcombank の指導者は、銀行から強制送金を受け取る際に銀行が受け取ることができる一連のインセンティブを導入しました。

その中で、この銀行は自己資本の 15% から 25% 以上を優先的に貸し出すことになります。 主要プロジェクトのための外貨建ての中長期ローン。 銀行が弱体化し、累積損失が尽きない時期に、国際信用プロジェクトにサービスを提供する市場シェアを拡大する…

|

信用の「余地」は、国家銀行の金融政策の運用において非常に強力なツールです。

WiGroup の創設者兼 CEO である Tran Ngoc Bau 氏

|

同時に、国家銀行は、ベトコムバンクがベトナムの預金保険のために長期債を発行することも許可します。 ファンドの控除後の利益全体を使用して株式配当を支払い、資本を増やします(対象銀行の累積損失管理年に)…

同様に、MBBank の幹部は、強制移転計画の実施が成功すれば、銀行の資産、信用、およびネットワークの成長率を 1.5 倍から 2 倍にする機会が開かれると考えています。

その中で、MBBank は、流通チャネルのネットワーク (譲渡後に約 401 ポイントになると予想される) と、将来のネットワークの開発のための優先条件を最適化します。 これにより、銀行は時間と投資コストを節約し、定義された戦略に従って顧客サービスの範囲を拡大できます。

さらに、国家銀行の規則では、計画の実施中に強制移転を受け取ることも許可されており、銀行は拠出された資本と株式を適切な形式で管理するか、承認された計画に従って合併することができます。

これらは、HDBank が銀行の強制移転計画を承認するよう株主を説得する理由でもあります。

これとは別に、MBBank と HDBank の幹部はいずれも、対象銀行が独立して会計処理され、連結されていないため、強制的な譲渡計画によって配当政策と利益配分が影響を受けることはないと主張しました。必須の転送計画。

特に、これらの銀行が提供する主な共通点は、規制に従って自己資本比率が満たされている場合、再編に参加する銀行との信用の伸びが SBV によって制限されないことです。

銀行の規模と収益性の拡大を支援する上で信用基準が重要な役割を果たしている状況では、この信用成長の上限に向けての取り組みがさらに急務となっています。

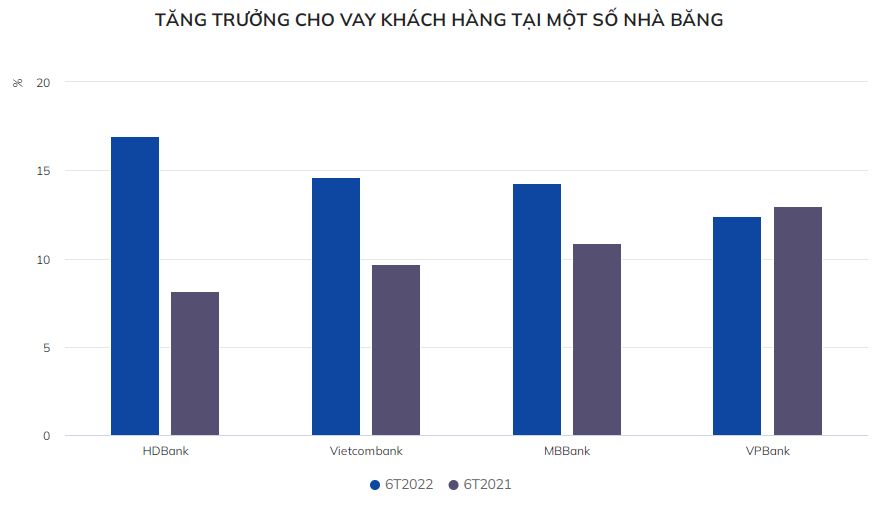

近年、Vietcombank、MBBank、および HDBank はすべて、業界平均を上回る信用成長率を誇る銀行です。 今年の上半期には、このグループの銀行も、国家銀行が許可した上限に近い信用の伸びを記録しました。

国営銀行がまだどの銀行にも信用「余地」を開くことを決定していないという事実により、ベトコムバンク、MBBank、および HDBank は、第 2 四半期の終わりと最初から信用「余地」を切望する状態に陥りました。第3四半期の。

Tran Ngoc Bau氏、創業者兼 のCEO WiGroup は、信用の「証拠金」は常にさまざまな方法で使用されることを明確にしていますが、この指標は依然として金融政策の運用において非常に強力なツールです。

銀行部門の利益がまだ 70 ~ 80% を融資に依存している状況では、銀行の成長の主な原動力は信用枠です。

SSI Securities Company は、健全な銀行が脆弱な信用機関を再構築する SBV の計画に参加する動機付けとなる十分に大きなインセンティブが必要であると考えています。

財務諸表の非連結などの一般的な利点に加えて、 自己資本比率(CAR)を計算する際に、対象銀行への出資やローンを追加しないでください。 プロビジョニングなし… ISS 年間信用成長限度の追加は、リストラに参加する銀行が受け取る重要なインセンティブの 1 つです。

クアンタン

「アマチュアフード忍者。起業家。ハードコアウェブメイヴン。ビール愛好家。受賞歴のあるツイッターの支持者。」